会社員の方で、毎年医療費控除の申告をされている方も多いと思います。

昨年よりも、たくさんの医療費がかかったのに還付金が少なかった方もいらっしゃるかと思います。

では、どのような方が、昨年よりも還付金が少なくなるのでしょうか?

今回は還付金が、どのようにして計算されるのか、「給与1か所で年末調整されている方」で説明します。

大前提として、確定申告をして還付金が発生する方は源泉徴収されている方です。

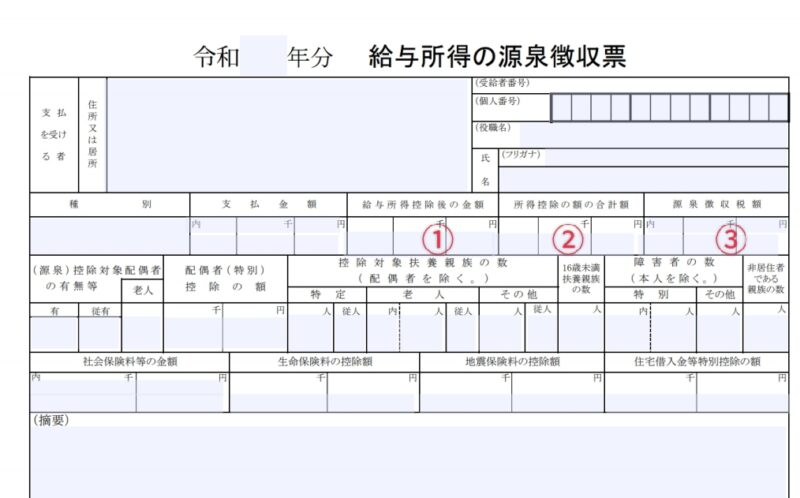

年末調整で源泉徴収税額が「0」となっている方は医療費がどれだけかかっていても還付金はありません。

(還付金の計算の流れ)

会社員の方は、年末に生命保険料控除証明書などを会社に提出し、年末調整を会社が行い、所得税が仮確定します。

給与以外の所得もなく、医療費控除などの確定申告をされない方は、年末調整で所得税が確定します。

すべての控除が年末調整で出来たら良いのですが、医療費控除はできません。

還付金を計算する際には、次の4つの金額が重要です。

①給与所得金額

②年末調整時の所得控除額

③年末調整後の源泉所得税額

④医療費控除額

基本的に、昨年より医療費が多い方は、還付金が増えますが、次のような方は、還付金が減る場合があります。

A 昨年より所得が減少し、年末調整後の源泉徴収税額が減った方

B 昨年より所得控除(扶養控除等)が増加し、年末調整後の源泉徴収税額が減った方

| 昨年の申告 | Aの場合 | Bの場合 | |

| ①給与所得金額 | 500 | ↓ 300 | 500 |

| ②年末調整時の控除額 | 200 | 200 | ↑ 300 |

| ④医療費控除額 | 30 | ↑ 40 | ↑ 40 |

| ③年末調整後の源泉所得税額 | 20 | ↓ 5 | ↓ 10 |

| 還付金 | 3 | ↓ 2 | ↓ 2 |

このように、医療費が多ければ多いほど還付金が多くなるとは限りません。